加大拨备让利实体 ,银行收入为负,要辨证看待

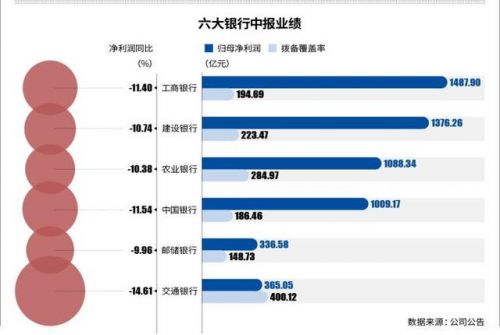

在 36 家上市银行中,半数或 18 家出现负净利润增长,6 家国有银行和 9 家股份制银行均出现负增长。在增长积极的银行中,只有 2 家的净利润增幅超过 10%,其中大多数银行的净利润增幅不超过 5%。其中交通银行(601328.SH) 净利润下降最大,同比下降 14.61%;宁波银行(002142.SZ) 净利润增幅最大,同比增长 14.60%。

今年是前所未有的一年。

截至 8 月 30 日晚,36 家 A 股上市银行已在其半年度报告中披露。许多银行已交出了半年报表卡,这是它们上市以来净利润增长最慢的一次,这是近 10 年来从未出现过的情况。

时代周刊 " 记者不完全统计,在 36 家上市银行中,半数为负增长,18 家银行净利润增长为负,6 家国有银行和 9 家股份制银行均为负增长;在正增长银行中,净利润增幅仅为 10% 以上,多数银行净利润增长不超过 5%。

其中,交通银行净利润降幅最大,同比下降 14.61%,宁波银行净利润增幅最大,同比增长 14.60%。

主要原因是为实体经济提供更多的资金是合理的,负增长也是合理的。许多银行响应监管的要求,增加准备金,增强抵御风险的能力,导致净利润小幅或负增长,这是银行业的调整,而不是基本面的变化。"8 月 31 日,一家国有银行的一家当地分行告诉" 时代周刊 "(Times Weekly)。

8 月 31 日,民生银行首席研究员温斌在接受 "泰晤士报" 采访时说,受疫情影响,今年国家提出给实体经济带来 1.5 万亿元的利润,银行积极响应,降低贷款利润和手续费,对支持中小企业起到了积极的作用;此外,银行增加了股票不良贷款的核销,并为提高抵御风险的能力提供了大量资金。" 综合起来,尽管许多银行的利润出现负增长,但银行的整体经营仍然非常稳健,风险可以控制。

收入增长而净利润负增长

从收入角度看,今年上半年多数银行保持正增长,仅西安银行(600928.SH) 就比上年同期下降 0.79%,青岛银行(002948.SZ)、宁波银行和杭州银行均增长逾 20%。

今年上半年 A 股上市银行总收入增长 6.3%,较第一季度下降 0.9 个百分点,且相对稳定。由于当局要求增加拨备,今年上半年的减值率较上年同期上升 38.5%,导致利润增长显著下降。天丰证券银行首席分析师廖志明对外界说。

据 "泰晤士报" 记者报道,今年上半年,股份制银行和国有银行的净利润增长率均为负值,除邮政储蓄银行外,其余五家国有银行均以两位数的速度下降,增长基本上是城市商业银行和农业商业银行。

在 8 月 27 日的业绩会议上,中信银行(608.SH) 行长方和英向包括 "泰晤士报" 在内的媒体解释,净利润负增长主要受疫情影响。为了提高自身抵御风险的能力,中信银行加大了拨备力度。如果取消总体准备金因素,该行准备金前利润增长应达到 14.3%。

据统计,今年上半年,中信银行拨备资金 477 亿元,新增 135 亿元,比去年同期增长近 40%。

值得注意的是,净利润正的银行都是本地银行,宁波银行(600926.SH) 和杭州银行(600926.SH) 以两位数的速度增长。

从个人角度来看,今年上半年净利润降幅最大的是交通银行(BankofCommunications)。

由于净利润下降的原因,交通银行副行长郭孟在绩效会议上表示,这主要是在疫情影响下主动盈利的结果,叠加了疫情的共鸣。

中国银行通过延期支付利息救助了 600000 多名客户,涉及 170 亿元人民币。在降低客户费用方面,有两项指标可以支持:一是集团客户的贷款利率比去年同期下降了 31 个基点;二是包容性客户的增长为 39 个基点。大多数银行强调,净利润的下降并不是管理不善。

负利润增长并不意味着银行的基本面发生了变化,而是为了应对未来的不确定性,增加了准备金,增强了抵御风险的能力。" 银行家们说。

8 月 30 日,工行对 "泰晤士报" 表示,上半年净利润下降并不是自身业务能力下降的问题,而是认真贯彻国家有关政策要求,充分支持防控疫情,根据商业可持续性原则,增加实体经济利润,加快风险化解。

平安银行(000001.SZ) 在半年一次的报告中提到,由于疫情造成的不确定性,根据经济趋势和国内外环境预测,它主动加大了储备计划的力度,提高了风险补偿能力。

今年上半年,平安银行减值信贷等资产损失 384.91 亿元,比去年同期增长 41.5%。

银行净利润的负增长应该客观地反映当前的经济形势。疫情使银行信贷资产的质量长期下降,收入水平也大幅下降,因此这种负增长更符合经济低迷。"8 月 31 日,一位经纪公司的研究人员告诉时代周刊(Times Weekly)。

银行报表滞后,是真实的现实和市场的后视镜,目前纠缠在当前利润增长率上的意义不大,更没有必要为数字聚集在一起。负增长不能也不会成为对该行业持悲观态度的理由。相反,这将是未来机会的基石," 他说。广发证券倪俊团队相信。

展望下半年的经营形势,中国农业银行在半年一次的报告中表示,疫情的滞后影响和不确定性风险预计将进一步传递给银行业,银行业的经营业绩可能面临更大的下行压力,以应对实体经济和资产质量的压力。

对资产质量的压力是出乎意料的。

虽然准备金普遍增加,但仍有一些银行持有"双升"不良贷款,资产质量正面临考验。

据"时代周刊"报道,36家A股上市银行中,有18家与去年年底相比,出现了不良利率的上升,4家银行与去年底持平,14家银行出现了下降。

在六家国有银行中,工商银行、建设银行、农业银行、中国银行、交通银行和邮政储蓄银行的不良贷款率分别为1.50%、1.49%、1.43%、1.42%、1.68%和0.89%。

据中信银行披露,不良贷款余额772.87亿元,比去年底增长111.7亿元,增长16.89%,不良贷款率为1.83%,比去年底增长0.18个百分点。60天以上的不良贷款率为95.11%,比去年年底增长10.75个百分点。

从上半年的报告数据来看,疫情对中信银行资产质量的影响仍然存在,但总体上符合预期。在业绩会议上,中信银行副行长兼风险总监胡岗表示,总体上,不良利率有所上升,但范围仍然有限。问题贷款虽然也有所上升,但与第一季度相比有所下降。

在资产质量方面,截至今年六月底,中国农业银行不良贷款余额为2077.45亿元,比去年底增长205.35亿元,不良贷款率为1.43%,比去年年底增长0.03个百分点。

在资产质量问题上,交通银行首席风险官张慧在业绩会议上表示,疫情对银行资产质量产生了一定影响。

张慧说,对交通银行的影响主要体现在三个方面:第一,以信用卡业务为代表的消费贷款风险敞口,上半年信用卡业务新增不良金额约占整个集团新违规行为总数的26%;第二,疫情使潜在风险客户的风险暴露率加快,潜在风险暴露可能在下半年继续。第三,疫情对部分行业的公众客户和个别贷款客户产生了影响,但上半年此类客户的贷款风险暴露不明显。

上半年,交通银行不良贷款余额为969.2亿元,不良贷款率为1.68%,比去年底分别增长182.49亿元和0.21个百分点。

面对不良资产的压力,中国银监会发言人在7月11日指出,必须为不良贷款可能大幅反弹做好准备。第一,我们应该进一步将实物资产分类;第二,我们应该继续加大处置力度;第三,我们应该拓宽处置不良资产的渠道。